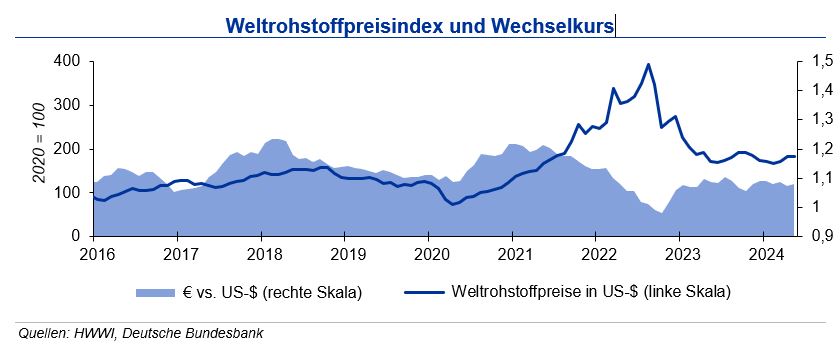

Wesentlicher Treiber war der rückläufige Rohölpreis, während einige Industriemetalle im Monatsmittel zulegen konnten. Wir erwarten bis Ende 2024 eine Bewegung des Wechselkurses zur Marke von 1,10 US-$/€.

Stahlpreise

Ende April 2024 lag die Weltrohstahlproduktion mit 0,9 % leicht unter Vorjahresniveau. Wesentlicher Treiber war das Minus von 3 % in China. Auch in Japan, den USA, Russland und Südkorea lag die Produktion unter Vorjahr. Die indische Produktion legt mit 8,5 % weiterhin stark zu, der Zuwachs in der Türkei fällt mit 22,1 % aufgrund der Erdbebenkatastrophe im Vorjahr hoch aus. Innerhalb Europas zeigte insbesondere Deutschland mit einem Plus von 6,1 % Erholungstendenzen. Allerdings belastet weiterhin die schwache Nachfrage nach Stahlprodukten aus Industrie und Bauwirtschaft die Produktion, sodass eher von einer Gegenbewegung auf die starken Rückgänge im Vorjahr auszugehen ist. Die globale Rohstahlproduktion dürfte in diesem Jahr nach der Stagnation im Vorjahr bei einer Erholung im zweiten Halbjahr nur leicht zulegen.

Die Preise für Alt- und Neuschrotte haben sich im Mai 2024 erneut seitwärts bewegt. Die Inlandsnachfrage der Stahlwerke war überraschend gut, wenngleich die engen Margen keine Preisaufschläge zuließen. Aus dem Ausland zog die Nachfrage aus Italien zu leicht höheren Preisen an, während der Export in die Türkei sich preislich eher unattraktiv darstellte. Die schwache Auftragslage belastete erneut das Neuschrottaufkommen, zudem verringerten die vielen Feiertage in Deutschland im zweiten Quartal die industrielle Metallverarbeitung. Auch das Aufkommen von Altschrotten ist aufgrund der Baukrise weiter auf niedrigem Niveau. Der hohe Wettbewerb um die Schrottmengen im Einkauf belastet die Margen der Händler. Für die kommenden Monate ist mit einer Fortsetzung der Seitwärtsbewegung zu rechnen.

Die Stahlpreise entwickelten sich im Monatsmittel im Mai gegenüber dem Vormonat leicht negativ, wobei die Notierungen für Warmbreitband und verzinkte Bleche weitgehend stabil auf dem Ende April erreichten Niveau seitwärts liefen. Auf den Preisen für Walzdraht lastet weiterhin insbesondere die schwache Baukonjunktur, größere Rückgänge verhindern die stabilen Schrottpreise. Die Eisenerzpreise bewegen sich seit Mitte April um die Marke von 110 $/t, nachdem Ende März bei rund 95 $/t die tiefsten Notierungen seit November 2022 erreicht wurden. Ebenfalls seitwärts seit Mitte April bewegen sich die Preise für Kokskohle um die Marke von 240 $/t, nachdem seit Oktober 2023 eher fallende Notierungen zu beobachten waren. Die weiterhin schwächelnde Konjunktur wird auch in den nächsten Monaten kaum für Impulse bei den deutschen Stahlpreisen sorgen. Eine Trendumkehr ist erst im Verlauf der zweiten Jahreshälfte zu erwarten.

Aluminiumpreise

Die globale Produktion von Primäraluminium lag bis Ende April 2024 4,1 % über dem Vorjahresniveau, nachdem im letzten Jahr ein neuer Produktionsrekord erzielt wurde. Die chinesische Produktion lag dabei um 5,5 % über dem Vorjahr, diejenige im übrigen Asien mit 4,7 % leicht darunter. In Europa erholt sich die Aluminiumproduktion nach ihrem Einbruch im Zuge der gestiegenen Energiepreise wieder und lag in den ersten vier Monaten 2024 höher als im Vorjahr. In Russland und Osteuropa zog die Primäraluminiumproduktion um 2,1 % an, während in Nordamerika ein Anstieg der Aluminiumproduktion um 5,5 % zu beobachten war. Aufgrund der begrenzten Minenkapazitäten wird die Aluminiumproduktion in den nächsten Jahren nur moderat ansteigen können. Nachfragebedarfe aus den Bereichen E-Mobilität und Erneuerbare Energien können nur gedeckt werden, wenn die Recyclingaktivitäten deutlich ausgeweitet werden.

Die Aluminium-Lagerbestände an der LME sind im Laufe des Mai 2024 stark angestiegen und haben sich seit Anfang des Monats mehr als verdoppelt. Mehrere Lieferungen in die malaysischen Lagerhäuser ließen die Vorräte rasant ansteigen. Nach der im April angekündigten Lagersperre für russisches Aluminium aufgrund von neuen US-Sanktionsregeln waren die LME-Bestände zuerst gesunken. Mögliche „Mietgeschäfte“ könnten der Grund für den Anstieg der Vorräte sein. Auch russisches Material könnte sich unter den betreffenden Lieferungen befinden. An der SHFE blieben die Aluminium-Lagerbestände stabil. An der Comex lagerten 39.000 t. Die Bestände von Recyclingaluminium an der LME liegen bei 2.200 t. Die Versorgungslage hat sich durch den Lageraufbau an der SHFE deutlich verbessert, und die Bestände entsprechen dem Bedarf von knapp 6 Tagen.

Der Preis für Primäraluminium stieg im Mai 2024 durchschnittlich um 2 % an, nachdem er im April um 13 % gestiegen war – aufgrund der neuen Sanktionsregelungen für russisches Aluminium. Ein Preissprung im letzten Drittel des Monats relativierte sich Ende Mai wieder, sodass der Preisabstand zum Anfang des Monats gut 50 US-$/t betrug. Die Notierung für Recyclingaluminium stieg um 3 % an, nach einer Preisstagnation in den vergangenen zwei Monaten. Viele Industriemetalle verzeichneten in den vergangenen Monaten Preisanstiege. Die lange erwartete Aufhellung der Konjunktur wird jetzt sichtbar und lässt zusammen mit teilweise beschränkten Produktionskapazitäten die Preise steigen. Die investive Nachfrage ist im Mai mit 11,4 % weiter gestiegen. Auch der Aluminiumverbrauch zog in den ersten drei Monaten mit 6,1 % stark an. Für den Primäraluminiumpreis sieht die IKB eine Bewegung von +300 US-$ um den Wert von 2.600 US-$/ t bis zum Ende des dritten Quartals 2024; den Preis für Aluminium Alloy um gut 400 US-$/ t darunter.

Kupferpreise

Im ersten Quartal 2024 lag die Kupferminenproduktion 6 % höher als im Vorjahreszeitraum. Betriebsstörungen, die die Minenproduktion im letzten Jahr belastet hatten, konnten größtenteils beseitigt werden und führten zusammen mit Kapazitätsausweitungen zu einem gesteigerten Output. Die Output-Steigerung in der Demokratischen Republik Kongo (DRC) betrug dabei 24 %. Auch in anderen Regionen konnte die Minenproduktion stark erhöht werden: in Indonesien um 38 % und in den USA um 10 %. Dabei lag die Kapazitätsauslastung der Minen im ersten Quartal einen Prozentpunkt höher als im Vorjahresquartal. Die Raffinadeproduktion konnte im ersten Quartal globalweltweit um 5,3 % gesteigert werden und wurde von China (+6,5 %) und der DRC (+34%) verantwortet. Die beiden Länder produzieren rund 54 % der globalen Kupferraffinade. Der nur geringfügige Anstieg beim Rest der Welt von 0,2 % fällt somit weniger ins Gewicht. Weiter rückläufig ist die Raffinadeproduktion jedoch in der EU.

Die Kupfer-Lagerbestände an der LME lagen Ende Mai 2024 mit 116.475 t nur geringfügig höher als zum Ende des Vormonats. An der SHFE hingegen stiegen die Bestände mit 11,6 % stark an und lagen Ende Mai bei 321.000 t. Somit verzehnfachten sich die SHFE-Bestände im Vergleich zum Beginn des Jahres und erreichten ein Niveau wie zuletzt 2020 zu Beginn der Corona-Pandemie. In den Lagerhäusern der Comex befinden sich gut 15.000 t Kupfer. Durch den Lageraufbau an der SHFE decken die Kupferbestände nun den Bedarf von gut 4,5 Tagen. In den ersten drei Monaten ist ein Angebotsüberhang bei Kupfer aufgelaufen, der aber im Laufe des Jahres in ein Defizit umschlagen könnte. Die Schließung der Cobre Mine in Panama und Engpässe bei Kupferkonzentrat bei den chinesischen Produzenten schüren die Angst vor einer Unterversorgung des Kupfermarktes.

Der Kupferpreis befindet sich seit Anfang 2024 im Aufwärtstrend und legte im Mai durchschnittlich um knapp 7 % zu, nach einem Anstieg von gut 9 % im Vormonat. Der Preis kletterte Mitte des Monats über die 10.000 US-$-Marke, die er zuletzt Anfang 2022 knackte, und erreicht am 20. Mai ein Allzeithoch von 10.800 US-$/t. Der Preisanstieg ist getrieben von der generellen Erwartung einer Aufhellung der globalen Konjunktur. Kupfer als eines der wichtigsten Metalle für die Energiewende, die Elektromobilität und die Digitalisierung erfährt eine erhöhte Nachfrage. Zuletzt gab es Befürchtungen eines Versorgungsengpasses aufgrund der Minenschließung in Panama und eines Mangels von Kupferkonzentrat bei chinesischen Hütten. Diese Befürchtungen ließen den Kupferpreis in die Höhe schnellen. Für den Kupferpreis erwartet die IKB bis Ende des dritten Quartals keine Steigerungen in dem Ausmaß der letzten Monate. Den Preis sieht die IKB deshalb bei 10.000 US-$/t mit einer Bewegung in einem Band von +700 US-$/t um diese Marke.