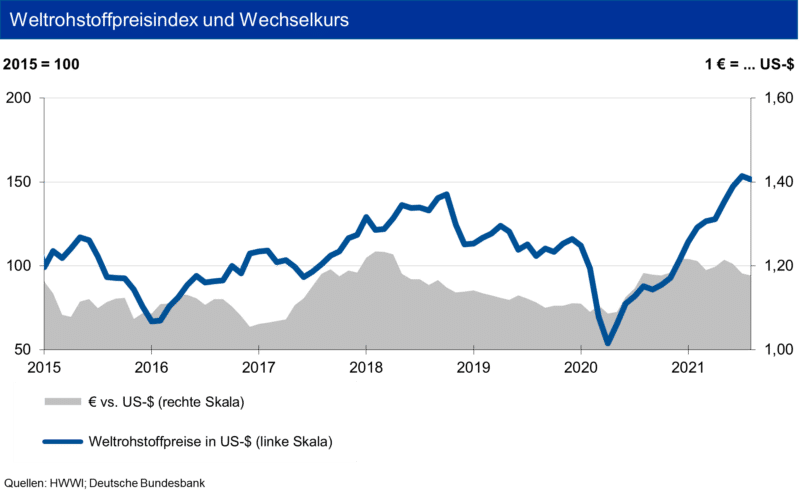

Da der US-Dollar zum Euro weiter aufwertete, betrug der Rückgang in Inlandswährung nur 0,9 %. Die sich abzeichnende Verbesserung der Marktversorgung (Rohöl, Stahlvormaterialien) dürfte für eine weitere Entspannung sorgen. Die DKB erwartet bis Ende 2021 eine Bewegung des Wechselkurses um die Marke von 1,18 US-$/€.

Stahlpreise

Bis Ende Juli 2021 zog die Weltrohstahlproduktion um 12,4 % an. Für das Gesamtjahr sieht die IKB einen geringeren Zuwachs, da hier im Vergleichszeitraum 2020 der größte Teil des Lockdowns erfolgte. Chinas Stahlausstoß lag um 8 % über dem von 2020: Das Land dürfte erneut deutlich über 1 Mrd. t Rohstahl erzeugen, welche primär im Inland verbleiben. Das Produktionsniveau in der EU zog um 20,1 % an, dasjenige in den USA wie auch der Türkei erhöhte sich um 18 %. In Deutschland erwartet die IKB nach dem bisherigen Anstieg von knapp 19 % insgesamt eine Tonnage von rund 40 Mio. t. Bei der gesamten Prognose geht die IKB weltweit nicht von einem erneuten Lockdown im Verarbeitenden Gewerbe aus. Im Verlauf der nächsten Monate dürfte sich die Versorgungslage in Europa weiter entspannen, welche derzeit noch knapp ist.

Im August 2021 gaben die Schrottpreise etwas nach. Während der Rückgang bei den Neuschrottsorten nur rund 2,5 % betrug, gaben die Altschrotte um bis zu 12 % nach. Obwohl die deutschen Stahlwerke weiter über gut gefüllte Orderbücher verfügen, hielten sich diese mit größeren Bestellungen zurück. Zudem kamen wenig Impulse aus dem Exportgeschäft. Da das Aufkommen bei etlichen Neuschrott- sorten immer noch knapp war, konnten diese sich fester behaupten. Da die Stahlwerke in der Türkei vermehrt auf dem nordamerikanischen Markt sourcten, schlug dies negativ auf die Schrottpreise durch. Die Eisenerz-Spotmarktpreise sanken im Durchschnitt des Augusts gegenüber Juli um 47 US-$/t, was Druck von den Stahlpreisen nimmt. Die IKB erwartet in den nächsten zwei Monaten jedoch keinen starken Verfall der Schrottpreise, sondern nur eine leichte Entspannung.

Trotz weiterhin guter Auftragslage vieler Stahlwerke kam es in der zweiten Monatshälfte bei saisonüblichem Angebot im August zu einem leichten Abbröckeln der Preise. Der Absturz der Spotmarktpreise für Eisenerz frei China nach einer Normalisierung der brasilianischen Produktion hat dies sicher gefördert. Der Margendruck auf die Stahlpreise hat sich daher am Monatsende deutlich entspannt. Die Preise für Warmbreitband gaben im Durchschnitt um 21 €/t nach, wobei eine Differenz von 37 €/t zwischen Monatsanfang und Monatsende lag. Verzinkte Bleche sanken bei weiter anziehendem Zinkpreis im Monatsverlauf um 39 €/t. Walzdraht verteuerte sich dagegen im Monatsmittel um 17 €/t. Bei den europäischen Stahlpreisen dürfte der Höhepunkt der Spotpreise nun gefunden sein, die Kontraktpreise für das zweite Halbjahr dürften im Vergleich zum ersten Halbjahr jedoch um bis zu 50 % angezogen haben. Eine nachhaltige Preisumkehr erwartet die IKB in der ersten Jahreshälfte 2022.

Aluminiumpreise

Die weltweite Primäraluminiumproduktion zog bis Ende Juli 2021 um 4,6 % an. Hauptträger war der Anstieg in China um gut 7 %. Die IKB erwartet nun im Gesamtjahr 2021 im Vergleich zu 2020 einen Produktionsanstieg auf rd. 66,3 Mio. t sowie 12,5 Mio. t Recyclingaluminium. Der starke Anstieg in China könnte noch etwas abschmelzen, da der Vergleichszeitraum 2020 den Lockdown umfasste. Im übrigen Asien erfolgte ein Anstieg um 8,4 %, die Golfregion lag leicht unter dem Vor- jahresniveau. In Europa kam es insgesamt zu einer Seitwärtsbewegung. In Nordamerika sank die Erzeugung geringfügig, während sich die Erzeugung in Lateinamerika deutlich erholt hat. Die Aussichten für den Aluminiumeinsatz in den Abnehmerbereichen sind weiter sehr positiv. In der Pkw-Produktion wird im laufenden Jahr ein Anstieg gegenüber 2019 von 8 kg pro Fahrzeug gesehen.

Die Lagerbestände von Primäraluminium an der LME haben sich kräftig auf 1,33 Mio. t zurückgebildet: An der SHFE sanken diese auf 249.000 t. In den Lagern der Comex befinden sich dagegen nur knapp 40.000 t. Damit ist aber immer noch eine gute Versorgung gegeben. Die LME-Bestände an Recyclinglegierungen machen lediglich 1.800 t aus. Die Vorräte entsprechen dem Gesamtverbrauch (Primär- und Recyclingaluminium) von rund 7,5 Tagen. Derzeit baut vor allem China weitere Kapazitäten für Recyclingaluminium zur langfristigen Versorgungssicherheit des Marktes auf. Dies ist auch unter Nachhaltigkeitsaspekten sinnvoll, zumal bis 2027 je Pkw weitere 24 kg Aluminium zusätzlich zu der im laufenden Jahr eingesetzten Menge verwendet werden sollen. Allerdings bestehen auch Sorgen in Bezug auf eine temporäre Stilllegung von Primär- aluminiumkapazitäten.

Die Primäraluminiumpreise zogen im Verlauf des August 2021 weiter an: Ursachen waren neben den Erfolgen bei Covid 19-Impfungen vor allem ein steigender Aluminiumbedarf nicht nur aus der Automobilindustrie. Es mehrten sich auch Sorgen über eine mögliche Verknappung und Marktengpässe, falls China seine Primärproduktion einschränken sollte. Die investive Nachfrage erhöhte sich nach dem kräftigen Anstieg der Vormonate weiter: Die Zahl der Handelskontrakte stieg im August 2021 auf 312.000. Bis Ende 2021 erwarten wir daher eine Preisbewegung für den Primäraluminiumpreis um die Marke von 2.550 US-$/t in einem Band von +400 US-$/t. Die Preisdifferenz zur Notierung von Recyclingaluminium an der LME hat sich normalisiert. Unverändert erfordert der minimale Börsenbestand und die hohe Nachfrage eine höhere europäische Recyclingaluminiumproduktion. Im weiteren Verlauf 2021 sieht die IKB einen Preisabstand von um die 300 US-$/t.

Kupferpreise

Die globale Kupferminenproduktion konnte bis Ende Mai 2021 um knapp 5 % zulegen, obwohl Chile immer noch nicht auf dem Vorjahresniveau fördert. Die Kapazitätsauslastung der Kupferminen blieb weitgehend stabil. Indonesien verbuchte einen Zuwachs von über 70 % nach der Erschließung neuer Schichten in der Grasberg-Mine. Aber auch die Demokratische Republik Kongo und Panama erhöhten die Förderung. Die Raffinadeproduktion zog bei einer um 1,7 % gestiegenen Kapazitätsauslastung um 4 % an, wobei die Recyclingproduktion um 2 % zulegte. Dagegen wuchs die Primärproduktion doppelt so stark. Der Zuwachs im weltweiten Verbrauch betrug 4,5 %. Die Erholung beim Verbrauch resultierte aus allen Regionen, fiel aber in China besonders pointiert aus. Der bisher entstandene Angebotsüberschuss von knapp 80.000 t dürfte bis Jahresende 2021 weitgehend abgebaut werden und eventuell in ein kleines Defizit übergehen.

Die Kupfervorräte an der LME bewegten sich Ende August 2021 bei rund 253.000 t. Dagegen reduzierten sie sich an der SHFE auf nur noch 82.000 t, während diese an der Comex lediglich 51.000 t betragen. Bis Ende 2021 erwarten wir einen weiteren Abbau der Bestände, der vor allem in den asiatischen Lagerhäusern erfolgen dürfte. Die derzeit schwächere Förderung in Chile kann nur durch einen weiteren Lagerabbau kompensiert werden. Ein Großteil der Volumina dient der Absicherung von Finanztransaktionen. Die weltweiten Vorräte reichen weiter für den Bedarf von gut 5 Tagen. Nach dem Angebotsdefizit von 560.000 t im Jahr 2020 erwartet die IKB auch für das Gesamtjahr 2021 trotz anziehender Produktion eventuell ein erneutes kleines Angebotsdefizit.

Der Kupferpreis hat sich seit Jahresmitte 2020 mehr als verdoppelt. Im bisherigen Jahresverlauf 2021 kamen Nachfrageimpulse vor allem aus der Automobil- und Elektroindustrie. Die Haupttreiber sind das verschärfte Klimaziel der EU und die angestrebte Energiewende verbunden mit dem Kohle- und Atomausstieg. In der Automobilindustrie wird der Trend zur E-Mobility verstärkt durch den Trend zum autonomen Fahren und einem vermehrten Elektronikeinsatz im Pkw. Noch gehen wir von einer sich 2021 weiter normalisierenden Kupferminen- produktion aus, was preisstabilisierend wirken dürfte. Im August 2021 legte die investive Nachfrage zu: Die Zahl der Handelskontrakte stieg um über 17 %. Bis Ende 2021 erwartet die IKB ein Preisniveau von 9.400 US-$/t mit einer Bewegung in einem Band von +1.200 US-$/t um diese Marke.